أهم معايير قبول طلبات التمويل | ما هي سياسة الائتمان الداخلي؟

ما هي أهم معايير قبول طلبات التمويل؟ متى يتم الموافقه على التمويل الشخصي؟ يحتاج الكثير من العملاء في المملكة العربية السعودية إلى الحصول على دعم مادي من أي بنك أو شركة تمويل تقدم تلك الخدمة، وهذا ما يجعلهم يقدّمون طلبات لدى أيٍ منها والتي لا تتم الموافقة عليها إلا باستيفاء مجموعة من الشروط، ومن هذا المنطلق نوضح ما هي سياسة الائتمان الداخلي.

أهم معايير قبول طلبات التمويل

حتى يتمكن أي عميل من الحصول على الموافقة على طلب التمويل الذي يقوم بتقديمه لأي بنك في المملكة العربية السعودية يجب عليه أولًا أن يستوفي باقة من الشروط التي بالمناسبة تختلف بعضها حسب الجهة الممولة، إلا أننا سوف نوضح الأساسية منها كما يلي:

إقرأ ايضاً:طالب غير مذاكر ففرح بالنجاح!! تعليق صادم من الطريقي على الأخضر قبل مواجهة إندونيسياخصوصية الأفراد | مدير مركز المعلومات الوطني السعودي يكشف أهمية نظام حماية البيانات الشخصية

- يجب ألا يقل عمر العميل عن 18 عامًا كذلك لا يزيد عن 60 عامًا.

- يُشترط أن يكون التقييم الائتماني للعميل مرتفع.

- لا بد أن يكون العميل على قوة أي عمل سواءً حكومي أو خاص –حسب نوع التمويل الذي يرغب في الحصول عليه- مع استيفاء شرط مدة الخدمة.

- من الضروري أن يحقق العميل شرط الجنسية حسبما تطلب الجهة الممولة.

- أن يكون لدى العميل راتب شهري لا تقل قيمته عن الحد الأدنى الذي تفرضه الجهة الممولة حسب الجنسية ونوع جهة العمل.

- الاطلاع على سلسلة شروط الجهة الممولة والإقرار على الموافقة عليها.

ما هي سياسية التقييم الائتماني الداخلي

في سياق الحديث عن شروط قبول طلبات التمويل في السعودية وجبت الإشارة إلى ما يُعرف بسياسية الائتمان الداخلي وهي مجموعة من البنود تضعها كل جهة ممولة تدور حول منح التمويل، ومنها سوف نسلط الضوء على التقييم الائتماني.

إذ إن التقييم الائتماني ما هو إلا عبارة عن سجل لتاريخ العميل مع جهات التمويل؛ إذ فيه تُعرض جميع برامج التمويل التي اشترك فيها، قيمتها، عدد الأقساط وتفاصيل سدادها.

بناءً على هذا التقرير تقوم الجهة الممولة بتحديد هل العميل من مستحقي التمويل أم لا؛ إذ إنه في حال كان التقرير الائتماني للعميل مرتفع فهذا ما يعني الموافقة على الطلب –بعد استيفاء الشروط الأخرى- لأنه أثبت جدارته في الالتزام بالسداد.

أما في حال كان التقرير الائتماني للعميل منخفض فسيتم رفض الطلب؛ ذلك لأن الجهة تكون تأكدت من أنه غير مُلتزم بسداد الأقساط ومن ثم فهي تُخاطر مخاطرة كبرى بمنحه التمويل.

طريقة الاستعلام عن التقييم الائتماني

في سياق الحديث عن ضوابط منح التمويل للعملاء من الجهات الممولة في المملكة العربية السعودية وجب العلم أن أهم شروط قبول الطلبات التي ذكرناه أعلاه وهي التقييم الائتماني من السهل الاستعلام عنه، وذلك بإجراء الخطوات الآتية:

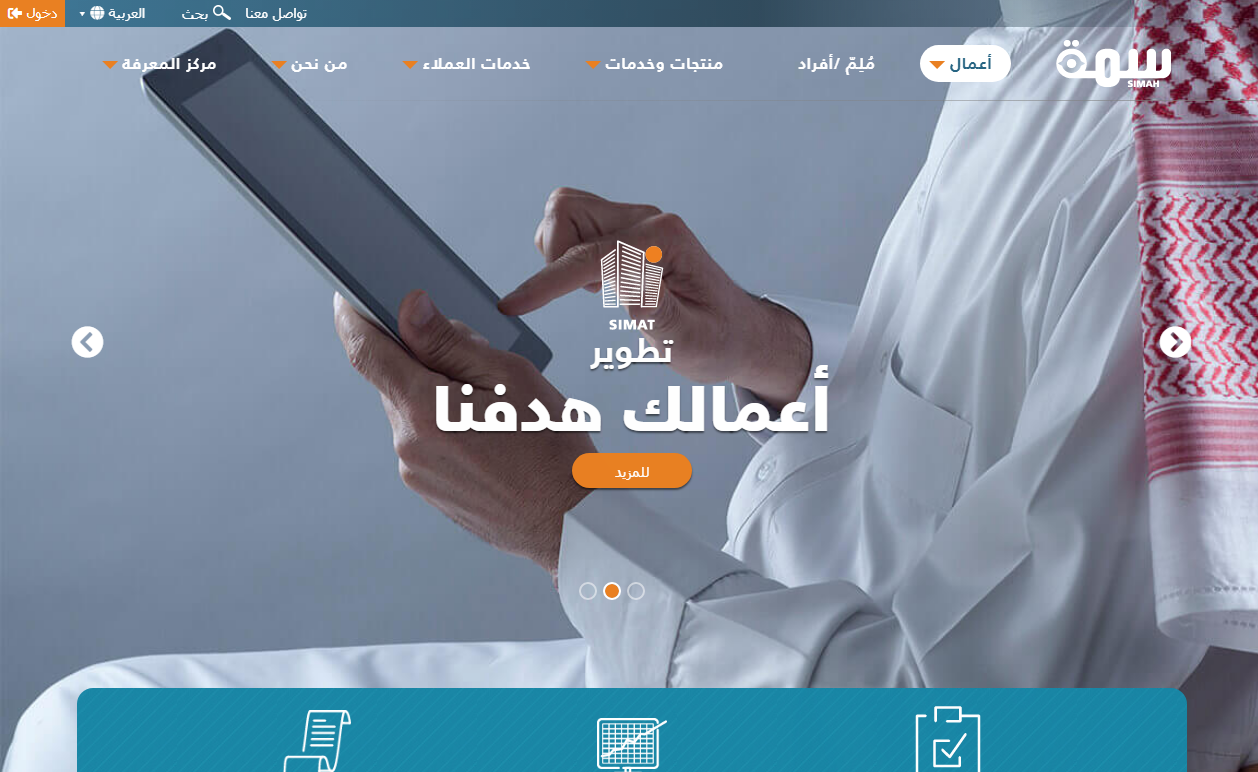

- توجّه إلى الموقع الإلكتروني الرسمي سمة.

- انقر على تبويب دخول الموجود في أعلى الواجهة الرئيسية.

- تنسدل أمامك قائمة ومنها اضغط على مُلم/ أفراد.

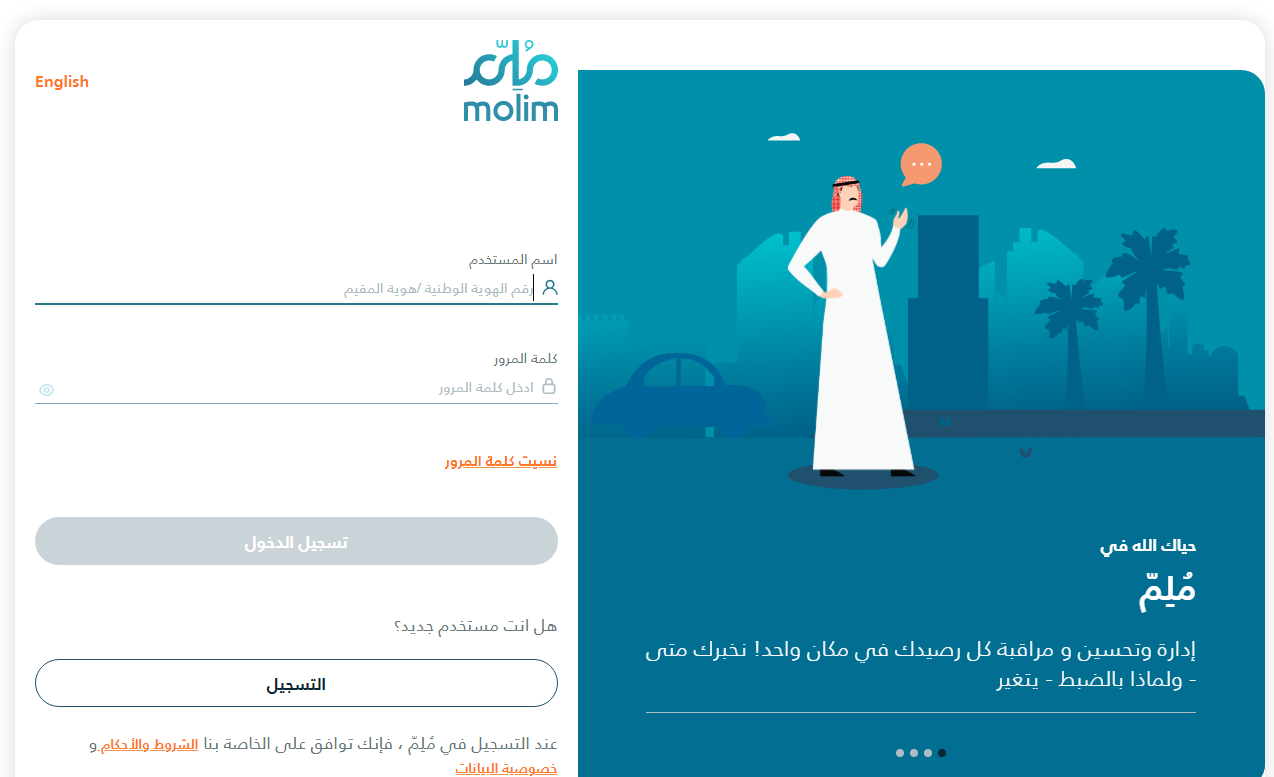

- تظهر الآن نافذة التسجيل.

- اكتب رقم هويتك الوطنية أو إقامتك، ثم كلمة المرور.

- انقر على أيقونة تسجيل الدخول.

- من الصفحة الرئيسية توجّه إلى القائمة الأفقية على اليمين واختر منها التقارير.

- يتم عرض سلسلة من الباقات التي يمكنك الاشتراك فيها للحصول على التقييم الائتماني الخاص بك.

- اطّلع على تفاصيل كل باقة وسعرها ثم اضغط على "اشترك" على الباقة التي ترغب في شرائها.

- اختر من القائمة طريقة سداد رسوم الباقة.

- سجّل بيانات بطاقتك الائتمانية ثم ادفع.

- سوف تستقبل الآن رمز للتحقق على جوالك قم بإدخاله ثم أرسله.

كيف اتواصل مع شركة سمة

من الجدير بالذكر أن شركة سمة هي شركة معلومات ائتمانية ومُعتمدة من قِبل البنك المركزي السعودي من أجل عرض جميع بيانات العملاء الائتمانية لمنحها للبنوك قبل الموافقة على طلبات التمويل، وعليه يمكن التواصل معها لطرح أي استفسار وذلك بالطرق الآتية:

إلى هنا نكون قد طرحنا مجموعة كبيرة من المعلومات المهمة فيما يخص التمويل من البنوك أو الشركات في المملكة العربية السعودية؛ ذلك بعرض شروط الموافقة على الطلبات وغيرها من التفاصيل التي وردت عن البنك المركزي السعودي